21世纪经济报道记者吴斌 上海报道

通胀尚未受控,经济衰退信号频现,银行业危机风波不断,在高利率下的“寒冬中”,数万名投资者“朝圣奥马哈”,向92岁高龄的“股神”巴菲特寻求投资智慧日本雪梨app苹果版。

从美国中部时间5月6日上午9点15分(北京时间5月6日晚10点15分)开始,92岁的巴菲特、99岁的芒格、伯克希尔哈撒韦非保险业务副董事长格雷格·阿贝尔(Greg Abel)和保险业务副董事长阿吉特·贾恩(Ajit Jain)共同出席了伯克希尔年度股东大会的问答环节日本雪梨app苹果版。

日本雪梨app苹果版,不确定性时代“股神”如何投资?" >

(来源:伯克希尔年度股东大会问答环节直播)

除去中午一个小时的午餐时间,伯克希尔领导层共回答了5个多小时的问题,涉及宏观经济、银行业危机、投资等各方面共48个提问日本雪梨app苹果版。

在巴菲特看来,今年一季度伯克希尔之所以盈利尚可,一是由于投资收入比去年同期高很多,二是保险业看着比去年要好,保险承保的业务和市场活动无关,和地震等自然灾害的关系更大日本雪梨app苹果版。

对于未来,巴菲特看法谨慎,美国经济“令人难以置信增长的时期”正在结束,大多数业务今年的盈利实际上会低于去年日本雪梨app苹果版。“今年比去年速度要稍微放缓一些,我们对明天、明年、未来都没有特别肯定的态度。”巴菲特坦言。

不确定性时代如何投资日本雪梨app苹果版?

在高通胀、高利率、低增长的环境下,未来充满了不确定性,投资者面临更大挑战日本雪梨app苹果版。

对于通胀问题,巴菲特表示,通胀是目前最需要解决的问题日本雪梨app苹果版。老是印钞票是非常疯狂的,不能继续这么做。 “我们需要非常小心谨慎,对美国来说,如果做事过激,很难看到事情扭转。”他还指出,养老计划让人们把钱放进银行,但最后取出来的时候,不能确定货币的购买力是不是还能跟以前一样。这些都是跟宏观经济体系相关的,没法去预测,但这不是好现象。

近期美国银行业危机也引发不少担忧,巴菲特表示,如果人们担心银行存款的安全,经济就无法运行日本雪梨app苹果版。尽管联邦存款保险公司为所有存款支付100%的保险,人们仍以各种疯狂的方式感到担忧。这是不应该发生的,政治家、机构和媒体在传递信息方面做得非常糟糕。

展开全文

巴菲特认为,美国公众对银行业的困惑可能比以往任何时候都要严重,这会产生后果日本雪梨app苹果版。然而,眼下没有人知道这些后果是什么。

不过,眼下利率上升对伯克希尔来说并不完全是坏消息日本雪梨app苹果版。巴菲特指出,伯克希尔今年可能从大约1250亿美元的现金、美国国债和其他短期投资中获利约50亿美元,高于几年前的约5000万美元。

在2022年度股东信中,巴菲特表示,伯克希尔的成功最重要因素是搭上了“美国顺风”,以及不做重大的错误决策日本雪梨app苹果版。在此次股东大会上,有人提问:应该怎么避免错误投资和人生中的错误决定?

巴菲特和芒格都建议年轻人,花的钱要比自己赚得少,量入为出,尽量避免信用卡债务,因为利率过高,你需要赚钱更多才能跑赢信用卡债务的利率日本雪梨app苹果版。在房贷之外尽量不要负债。

“给你机会的是其他人在做蠢事日本雪梨app苹果版。”巴菲特表示,当其他人做出错误的决定时,特别关注价值的投资者会获得机会。巴菲特还强调,不要犯可能让你“退出游戏”的错误。人们应该提前给自己写个“讣告”,然后朝这个方向努力。

动荡环境下保持稳健风格

面对动荡的市场,“股神”巴菲特的投资风格依旧稳健,坚定持有具有良好业务模式的企业日本雪梨app苹果版。

对苹果股票,巴菲特的喜爱溢于言表:苹果有非常好的业务,利润率很高,用户忠诚度很高,与消费者关系密切日本雪梨app苹果版。“两年前伯克希尔出于税务考量卖过一些苹果股票,这个决定是愚蠢的。我们希望拥有好的企业,我们也希望拥有充足的流动性。”

巴菲特表示,苹果有一个很大的优势,他们会不断地回购自己的股票,带来股票价值的上升日本雪梨app苹果版。苹果所处的行业和其它许多公司不同,苹果是比我们自己子公司更好的公司之一。我们的铁路业务已经很好了,但还赶不上苹果的业务优质程度。

“苹果跟消费者之间的关系非常密切,有些人会愿意花1500美金去买一部苹果手机,也有些人可能会花35000美元去买第二辆车,但是如果让他们选择去放弃手机还是汽车的话,他们会放弃买汽车,苹果跟消费者之间的紧密关系是无与伦比的日本雪梨app苹果版。”

“苹果对我们营业利润的贡献是巨大的日本雪梨app苹果版。”巴菲特称:“没能100%拥有苹果,但我们也非常非常高兴能拥有5.6%的持股。”

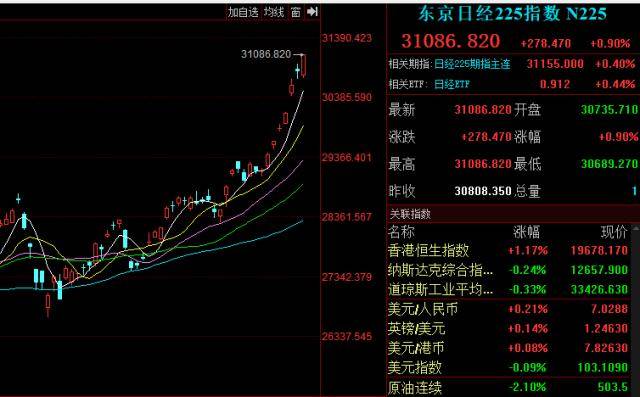

此外,近年来巴菲特对一些日本企业也青睐有加日本雪梨app苹果版。今年4月,巴菲特时隔11年再次访问日本。访日期间,他参观了五大商社(三菱商事、 三井物产、伊藤忠商事、丸红商事、住友商事)的总部。据巴菲特透露,他已将这五大商社的持股增至7.4%。

在股东大会上,巴菲特表示,将持续寻找在日本的投资机会,对上个月增持股份的五家日本商社感到“惊喜”日本雪梨app苹果版。“五大商社的投资作为一个整体,大概能给伯克希尔的收购带来14%的收益,它们还支付可观的股息,有时还回购股票。”

巴菲特进一步表示,日本的投资将在未来几年继续增加伯克希尔的价值,“所以我们还是会再尝试,一直寻找更多的机会日本雪梨app苹果版。”

价值投资者应该习惯“收益更少”

在谈及伯克希尔的成功原因时,巴菲特曾强调,这主要是赶上了时代的机遇日本雪梨app苹果版。除了储蓄、复利的力量和避免重大错误,最重要的是搭上了“美国顺风”。没有伯克希尔,美国也会发展得不错,但反之则不然。

但美好的时光或已结束日本雪梨app苹果版。巴菲特预计今年美国经济将出现衰退,他对自己的企业持悲观预期,今年伯克希尔大多数业务盈利将下降。

伯克希尔拥有数十家企业,包括Geico、喜诗糖果和BNSF铁路,其在保险、能源、房地产、铁路、制造业、零售业和服务业等众多行业都有业务日本雪梨app苹果版。其业务规模和范围意味着,投资者将其视为美国经济的一个缩影。

巴菲特“黄金搭档”芒格也表示,更加艰难的经济环境也将使价值投资者处境更加艰难,价值投资者通常会购买那些与企业内在价值相比显得便宜的股票日本雪梨app苹果版。芒格强调,价值投资者应该习惯接受收益更少了,因为竞争更为激烈,“聪明人们都在尝试以智取胜、战胜别人”。

从1965年到去年年底,伯克希尔的复合年增长率为19.8%,而标准普尔500指数的复合年增长率为9.9%日本雪梨app苹果版。1964-2022年伯克希尔的市值增长率达到惊人的3787464%,而标普500指数仅为24708%。

但伯克希尔近年来的表现与标准普尔500指数相当日本雪梨app苹果版。在过去的十年里,伯克希尔年回报率为11%,与标准普尔500指数基本持平。

需要注意的是,动荡的市场环境为巴菲特规模庞大的公司提供的大宗交易机会减少日本雪梨app苹果版。在股东大会上,巴菲特表示,他在第一季度是股票的净卖家。数据显示,伯克希尔出售了价值132.8亿美元的股票,只买进了28.7亿美元。对比来看,去年一季度伯克希尔总共买入了519亿美元的股票,同时卖出了103亿美元。最新公布的一季报显示,伯克希尔的现金储备仍在继续膨胀,从2022年第四季度的1280亿美元升至1306亿美元。

在高利率、美国经济濒临衰退、地区银行股动荡的环境下,投资者的恐惧心情不言而喻日本雪梨app苹果版。“别人贪婪时我恐惧,别人恐惧时我贪婪”,手握巨额现金的巴菲特或许正在酝酿下一次大动作,投资者正拭目以待。

更多内容请下载21财经APP